当前位置:正文

对公入款断崖式崩盘, 这家系统迫切性银行霎时缩表

鼓动分析

凭据民生银行2024年中报闪现的信息,前十大鼓动莫得任何增减抓行为。鼓动总和从一季度末的32.59万户高潮到中报的34.1万户,用户数加多了1.51万户。

营收分析

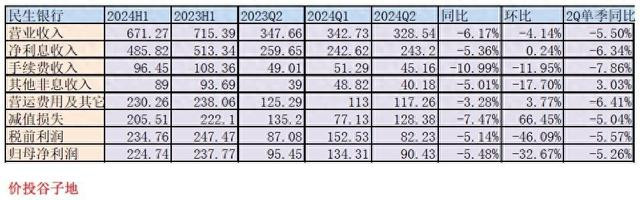

凭据中报闪现,民生银行营收671.27亿,同比下降6.17%。其中,净利息收入485.82亿,同比下降5.36%,手续费收入96.45亿,同比下降10.99%。更多营收的数据如下表1所示:

表1

从表1中咱们不错看到营收负增长最大的问题是净利息收入的负增长。净利息收入占营收的72%,它负增长-5.36%如果莫得其他部分填坑总体营收细则不乐不雅。本年中报好多银行是依靠其他非息收入的大幅增长补上了净利息收入下滑的缺口。可是,民生银行的其他非利息收入同比尽然是跌的。

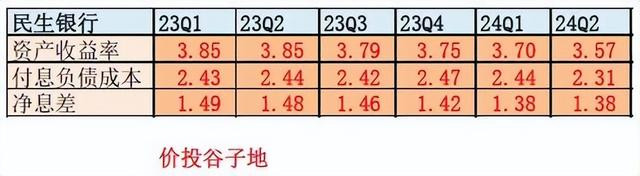

凭据民生银行中报闪现,民生银行的净息差独一1.38%,同比旧年下滑了10bps,或者说下滑了0.1%/1.38%=7.25%。咱们发现民生银行中报闪现的净息差/净利差和一季报闪现的王人备磋商都是1.38%/1.26%。如果咱们想要知说念净息差更进一步的细节,就需要用净息差回复法,对民生银行已往几个季度的净息差进行推算,然后汇总成如下表2所示:

表2

从表2不错看到民生银行第二季度净息差环比抓平。民生银行的欠债成本环比下滑13bps,钞票收益率亦然环比下滑13bps。这2个变化十分突兀,首先民生银行的钞票收益率在已往六个季度单季下滑最多是6bps,此次凯旋下滑13bps,有点匪夷所念念。其次欠债成本的下滑幅度也太大,我不雅测的银行第二季度欠债成本环比下滑也等于4-6bps,这如故因为监管叫停了手工补息和智能见告入款的后果。民生银行究竟如何让欠债成本一个季度内下降了13bps?

另外一个要贵重的是净利息收入环比加多0.24%,净息差基本保抓不变,这发挥一季度和二季度的平均繁殖钞票鸿沟是基本一致的。

底下咱们要来看一下为何民生银行的其他非息收入是下落的。首先我调阅了民生银行的损益表。在其他非息收入中,投资收益同比增长了约14亿。非息收入的下降主淌若公允价值变动引起的,如下图1所示:

图1

从图1中咱们看出民生银行的以公允价值变动损益尽然是-29.7亿,繁衍金融用具-14.6亿。繁衍金融用具旧年亦然负数还略大于本年。是以,这块耗损等于以公允价值变动计入当期损益的的金融用具。这个数据看了我十分隐晦,出资者因为本年上半年是债券牛市。别家银行的公允价值变动损益都挣了大钱,怎么民生银行还亏钱,况兼幸亏更多?我一初始认为民生的来回性金融钞票科现时放了什么非常的钞票。可是,我查阅了报表,民生银行的来回性金融钞票3000多亿,绝大普遍是债券和公募基金,按意旨这些在上半年公允价值应该涨了才对。

钞票分析

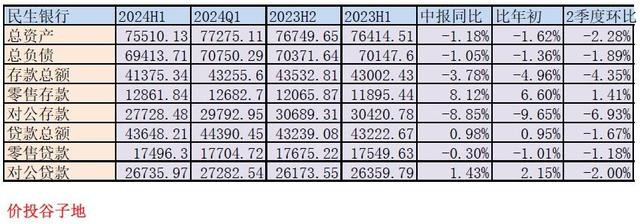

凭据2024年中报,民生银行的总钞票75510.13亿,同比下降1.18%,比岁首下降1.62%。贷款43648.21亿,同比增长0.98%。总欠债69413.71亿,同比下降1.05%,其中入款41375.34亿同比下滑3.78%。更多的数据参考表3:

表3

我看到表3,第一反应是揉揉我的眼睛,股票配资软件然后惊叹了一声我X。民生银行缩表了!是的天下没看错,民生银行照实缩表了。贵重,这里的缩表不是指季度环比,而是指同比。银行的总钞票在季度间环比下降的情况天然未几但也算不上生僻。可是,同比下降那就长短常严重的事情了。因为,银行的营收大头是净利息收入。净利息收入等于靠鸿沟和净息差撑抓。当今整个银行业的净息差都在收窄,独一鸿沟扩展智商对消净息差下滑带来的对利息收入的侵蚀。

有东说念主可能会问这里会不会是民生银行径了调结构主动性缩表?其实这个问题很好回答,如果是主动性缩表,那么民生银行应该压缩同行存单这种不相识,成本偏高的欠债,提高入款的占比。而民生银行却赶巧相背,入款降得比欠债多。颠倒是对公入款,第二季度单季环比下落6.93%,比岁首下落9.65%,这不错算是断崖式崩盘。这反馈出民生银行的对公客群被快速蚕食。

经济不景气的技能最迫切的不是增收增利而是保住客群,如果客群留不住就算经济复苏了,吃肉也没你的份。目前看,民生银行想翻身越来越难了。

不良分析

民生银行2024年中报闪现:不良贷款总额648.99亿比一季报的649.74亿元减少0.75亿元;不良贷款率1.47%比一季报的1.44%高潮了0.03个百分点;拨备隐匿率149.26%比一季报的149.36%下降了0.1个百分点;贷款拨备率2.19%比一季报的2.16%高潮0.03个百分点。

民生银行中报闪现重生成不良率年化1.27%,同比旧年同时的1.47%下降了0.2个百分点。相聚2年中报重生成不良率下降。似乎,民生银行的钞票质地权臣好转了。

可是,再把我在《看穿银行》里说的同样一遍,如果一家银行的营收不能的技能,那么它的不良认定秩序有可能会消弱,为了调解作念报表。营收莫得权臣增长前,不良的好转着实度都要打扣头。2023年中报民生银行不良生成率1.47%,广阔贷款移动率1.66%,2024年中报不良生成率1.27%,广阔贷款移动率1.68%。

民生银行的拨贷比和不良隐匿率都低于金监局首先的门槛(2.5%,150%)。另外,再望望它家的阶段三钞票,如下图2所示:

图2

从图2中咱们不错看到首先,贷款三阶段钞票之和向上不良贷款的老问题莫得涓滴改善,三阶段贷款871.35亿,强大于不良贷款的648.99亿。岁首民生银行三阶段贷款是860.2。是以,民生银行所谓的不良贷款余额下降王人备是依靠镌汰不良认定秩序作念的秀,至于基于此弄出来的不良生成率那等于秀中秀了。

成本饱胀率分析

民生银行中枢一级成本饱胀率9.35%和一季报抓平。同比旧年中报的8.9%加多了0.45个百分点。不外,都也曾缩表了,核充率也必要贵重了,归正缩表核充就能涨,一直缩表一直涨。

点评

民生银行营收和利润的负增长跟同比缩表比起来根柢微不足道。由对公入款断崖式崩盘激发的被迫缩表,背后折射出的是民生银行的对公客户根基被蚕食。至于造假编出来的不良数据和核充率的高潮跟客群根基受损比王人备是芝麻和西瓜。想想5年前某私募基金司理还指派他的银行相干员跟我争论民生银行是否简略困境回转。当今想想我那时尽然还跟他们鬼话了那么久,搁当今我就凯旋往他们脸上扔4个字:你们也配!?